【大纪元2016年12月04日讯】(大纪元记者张东光综合报导)2016年即将进入尾声,用“有惊无险”但“忧患未除”来形容这一年来的金融情势或许较为贴切。尤其年初市场担心的多只“黑天鹅”纷纷变色:英国脱欧公投变成一只“灰天鹅”,全球股市先跌后涨;川普因意外当选则瞬间变身“白天鹅”,道指以不断刷新历史高峰庆贺;油价2月曾一度跌到26美元/桶,创13年最低,但随后展开反弹,更在11月底OPEC带头减产后站稳50美元;人民币年初骤贬的风暴也随着时间淡化,上证指数在元月崩跌22%后也止住跌势,未引发全球金融大海啸。

为了鉴往知来,大纪元特别归纳了2016年十大财经要闻:美联储升息议题反反复复、川普经济学( Trumponomics)效应正炽、美国车市景气触顶和电动车政策未明、美元升值创下13年高峰但后患多、长期负利率阴霾未除、全球贸易缓增和反全球化趋势、德意志银行危机四伏如雷曼第二、富国银行爆伪造账户丑闻、OPEC联合减产和美国跨国企业遭欧盟重罚等,兹详述如下。

1. 美联储12月升息一码

美联储在追求“利率正常化”的使命下,于2015年12月首度升息,结束长达10年的超低利率时代,时隔一年再次在2016年12月14日宣布升息一码(0.25%)。去年底的首次升息被市场视为“黑天鹅”事件,从而引发2016年美股史上跌幅最惨的“元月行情”,也导致原本预期2016年内升息四次的美联储,深怕触动市场敏感的恐慌神经,最后只好等到年底再升息一次。

这也是自2006年以来,美联储的第二次升息。联储会后发布新闻表示,自11月会议以来,美国劳动力市场持续加强,经济适度增长,失业率下降,家庭支出增长;不过,企业的固定投资仍然疲软。而且,尽管通货膨胀有所增加,但仍低于2%的长期目标。

根据会后发布的点图(Dot Plot),有6名委员认为2017年利率将落在1.25%到1.5%之间,这意味着明年或会有3次升息。

时隔一年,市场心态已转变,将升息看作“美国经济复苏更稳固”的象征,近期股市甚至对此有乐观反应。至于2017年美国有多少升息的空间,或将取决于川普新政实施后的市场反应。其中债市在美国选后已蒸发1.7万亿美元市值,这是否有过度反应之嫌,还是30年的债市牛市已宣告结束,被视作指标利率的美国10年债何时触及2.5%关口,预计将成债市投资人最关注的焦点。

2.川普经济学(Trumponomics)效应正炽

川普希望透过减税、增加公共支出和让制造业回流等方式“让美国再度伟大”,仿佛上世纪80年代的“里根经济学”重现。在金融市场呈现上,“川普经济学”的预期心理已让美元走强、美股大涨和债市崩盘的金融荣景方兴未艾,似乎里根时代再度重演。

不过,随着川普明年1月的上任,市场或将开始检视新政的成效,到底是“利多出尽”还是“顺风而上”,或许在上任百日蜜月期结束前后将见真章。

即使市场的反应将由绚丽归向平淡,也不能太苛责川普新政,因为毕竟里根时代的股市、美元指数和美国债务全都在低水位,而川普上任时美股已走了8年牛市,美元也升值了超过25%,美国债务更逼近20万亿美元超高水位,“川普经济学”的起跑点门槛确实比“里根经济学”高了许多。

3. 美国车市景气触顶和电动车政策未明

人们对美国汽车销售恐早已于2015年触顶的担心,并未因为2016年11月选后的销售激增而烟消云散,通用汽车(GM)和福特汽车的股价低本益比分别停留在4倍和6倍(远低于标普企业的20倍以上),已显示市场预期典型景气循环行业的美国各大车厂未来的获利必将递减。

根据纽约联储局报告,美国车贷违约比例达3.6%,较去年增加1个百分点,其中约有600万名车主超过90天未能偿还贷款。此外,由于车厂库存达到历史高峰,已导致通用汽车在黑色星期五促销中,推出了20%的超高折扣来吸引皮卡车买气。

至于电动车近年的高速发展,自川普胜选后也出现杂音。现行制度下,消费者购买和租赁每辆电动车可获得7,500美元的联邦退税补贴。这项政策在川普上任后是否会生变,以及新联邦政府是否会要求电动车销售最佳的加州放弃该州的零排放汽车(ZEV)标准,进而打破特斯拉(Tesla)电动车一家独大的状态,也是观察重点。

4. 美元升值创下13年高峰,但后患多

川普新政下的减税和企业资金汇回、美股创新高、美联储升息等题材都和美元指数近期创下13年高峰息息相关。市场目前普遍看好美元后市仍将上涨,乐观者认为2017年美元指数将由目前的101附近升到107,保守者则认为美元涨势已到峰顶,2017年可能回测95。

然而,太强的美元其实并非美国的最大利益,其中标普500成分股有4成以上的营收来自海外,强势美元意味着汇损增加和海外收入减少,另一方面美元太强也让美国出口竞争力下滑,有违川普希望制造业回流的初衷。

《经济学人》杂志则认为太强势的美元将对全球其它地区出现负面的外溢效果,美元债务曝险较高的新兴市场将首当其冲。

5. 长期负利率阴霾未除

2016年初,全球陷入了低利率和通缩的重重迷雾中,尤其在欧洲和日本推出负利率政策后,已导致全球公债1/3沦为负利率。负利率乍看可舒缓债台高筑国家的财政负担,但却引发消费和投资止步,进而引起景气停滞等诸多副效应。

尽管全球只有美国有能力在近期升息,但率先提出一万亿美元基础建设计划的川普竞选团队主席班农(Steve Bannon)却主张美国采用负利率来挹注庞大的基础建设支出。

自2015年元月推出-0.75%利率政策的瑞士央行也说,在可预见的未来,负利率政策不会改变,日本央行最近也推出锚定利率(可能是0%利率)无限制购债政策。长期实施此举恐压抑利率趋势。如果2017年负利率灾情重现,美元、日圆和黄金等传统“避险天堂”势必再度吸引大量资金流入。

6. 全球贸易缓增和反全球化趋势

根据世界贸易组织(WTO)预测,2016年全球贸易量仅增长1.7%,创全球金融危机以来最小增幅。该组织还公布了前10个月内,G20国家共出台了85项新的贸易限制措施,并呼吁各国放弃贸易壁垒。

对此,全球航商“春江水暖鸭先知”,韩国韩进海运于9月宣布破产,而近两年亏损超过5000亿日圆的日本三大海运公司--日本邮船、商船三井、川崎汽船也正商讨如何合并集装箱业务来共度难关。代表航运景气的波罗的海干散货指数今年2月跌至290点的历史低档,近期虽反弹至1,200点,但距离2008年的11,793点高峰仍差距颇大。

现在,随着川普具有保护色彩的贸易政策即将出台,不但北美贸易协定(NAFTA)前景堪忧,日本政府看重的TPP(跨太平洋伙伴协定)在谈判七年后恐将难产,在这波川普主导的“反全球化”趋势下,全球贸易的寒冬或许就要来临。

7. 德意志银行危机四伏如雷曼第二

2016年全球金融市场的一颗巨大的未爆弹是历史150年的德国最大银行--德意志银行的破产危机未除。根据财报,德银2013年持仓的衍生性金融商品约合75万亿美元,为德国1年GDP的20倍。该银行2015年底负债1.75万亿美元,同年亏损68亿欧元,2016年又遭美国当局重罚140亿美元。

德银股价由2014年高峰50美元起跌,近月跌至11美元历史低价,目前已反弹至15美元,从股价表现研判仍未脱离危机警报。这个被市场视为“雷曼第二”的德银经营危机威力不容小觑,或许将持续困扰2017年的金融市场。

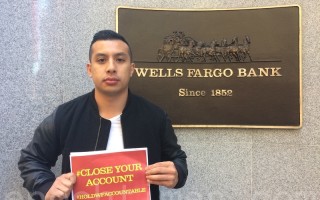

8. 富国银行爆伪造账户丑闻

富国银行的“账户门”丑闻中,被伪造的客户账户多达200万个,涉案的5,300名员工已遭解职,超收的客户年费等开支约达260万美元,该银行因此痛失全球最高市值银行的桂冠。执行长斯顿夫(John Stumpf)被迫下台,其4,100万美元的未归属权益奖励(unvested equity)也被公司追讨。

丑闻爆发后的10月份,富国银行消费者开设新往来账户数量立刻现出原形,同比骤降44%,按月跌27%。据路透社报导,美国监管当局正考虑对涉及诈欺客户和违反银行法的银行祭出更严厉的制裁措施。旗下公司为富国银行大股东的巴菲特也指责该银行使用“令人腐坏”的销售目标而导致犯下可怕的错误。

9. OPEC联合减产

石油输出国组织(OPEC)今年来一直有意透过“冻产”或“减产”的方式刺激油价上涨,但前几次雷声大雨点小的关键点是禁运刚被解除的伊朗不愿配合,直到11月底沙特妥协,并主导OPEC和其它产油国联合发布每日减产120万桶的好消息,为8年来首度达成的减产协议。油价当日闻讯冲高逾8%,近几日已站稳50美元/桶,后市或易涨难跌。

对于这次的减产协议,市场仍有人担心向来貌合神离的部分产油国会“偷跑”增产,但乐观者认为若顺利减产将使油市提前在2017年下半年达到平衡。若果如此,美国页岩油可望加速增产,明年日产量将超过900万桶,从而增加相关行业数千甚至上万个就业机会。但高油价也有后遗症,非产油国的新兴国家恐在2017年面临输入型高通胀的难题。

10. 美国跨国企业遭欧盟重罚

欧盟8月宣布,苹果公司和爱尔兰政府之间的优惠税率协议涉及不公平补贴,判定前者需补税130亿欧元,创下欧盟史上最高金额补税纪录。另一方面,法国税务当局也针对苹果子公司开出4.22亿美元罚单。其它像麦当劳、亚马逊和星巴克等美国知名企业也都面临金额不等的欧盟补税问题。

此外,欧盟还针对美国科技大厂的垄断问题祭出高额罚款:行动晶片大厂高通(Qualcomn)或将面临欧盟25亿美元的罚款;而涉及滥用手机作业系统安卓(Android)市场地位的谷歌公司(Google)也可能被欧盟起诉,市场估计罚款恐高达30亿-70亿美元。

美国大型企业遭遇欧盟的巨额罚款,除凸显美商过去行之有年的避税管道逐渐“此路不通”之外,也显示欧盟当局在各国财政困窘和保护主义盛行下,已视现金饱满的美国跨国大企业为待宰的肥羊,而欧盟的频繁查税,也可能使美国企业藉川普新政的减税政策而积极地将预估达2万亿美元以上的海外藏钱汇回美国。#

责任编辑:李玉