【大紀元2022年06月16日訊】(大紀元記者林燕報導)美聯儲週三(6月15日)宣布將聯邦基準利率提高75個基點(3碼),這是28年來(自1994年以來)最大一次加息。根據點陣圖,預計美聯儲年內剩下的四次會議上還要再升息175個點(7碼)。

美股週三漲幅先擴大後大幅收窄,美元拉漲,黃金高位回落,兩年期美債收益率跌幅收窄。

聽新聞:

(聽更多請至「聽紀元」平台)

聯邦公開市場委員會在結束兩天的議息會議後投票決定,將基準基金利率水平提高到1.5%~1.75%的範圍。這相當於是恢復到2020年3月COVID-19大流行開始之前的利率水平。

聯儲委員們表示,根據一項普遍引用的衡量原則,未來的加息路徑會更加堅挺,以阻止通脹朝1981年12月那樣的最快速度發展。

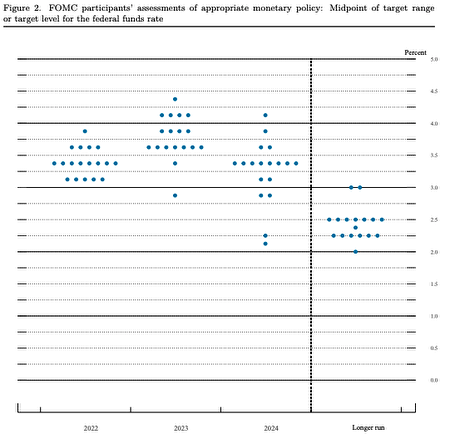

根據美聯儲公布的點陣圖,所有參加會議的18位聯儲官員都預計美聯儲2022年將至少加息至3%。這意味著年內接下來的四次會議上需要再加息1.75個百分點。

官員們還預計聯邦基金利率到2022年年底為3.4%,比3月份預測的利率上調1.5個百分點;預計2023年的利率將升至3.8%,比3月份預測的高出1個百分點。

官員們大幅削減了他們對2022年經濟增長的展望,現在預計國內生產總值僅增長1.7%,3月份的預測值是2.8%。

此外,官員們還預測,以個人消費支出衡量的通脹率(PCE)預測會升至5.2%,但排除快速上升的食品和能源成本後的核心通脹率為4.3%,比之前的預測僅上升0.2個百分點。

總的來說,因5月份的核心PCE通脹率為4.9%,官員們預測預計未來幾個月的價格壓力會有所緩解。

外界認為,週三發布的美聯儲聲明描繪了一幅在通脹上升的背景下,仍基本樂觀的經濟前景。

聲明說:「整體經濟活動在第一季度下滑後表現出已經回升。近幾個月來,就業增加一直很強勁,失業率也一直保持低位。

「通貨膨脹仍持續拉高,反映了與大流行病有關的供需不平衡,能源價格上漲,以及更廣泛的價格壓力。」

根據美聯儲會議後發出的公告,他們預計,通脹率在2023年會急劇下降,總體通脹率和核心通脹率將分別降至2.6%和2.7%,這跟美聯儲上一次議息會議後的預測值幾乎沒有變化。

長期而言,委員會的政策前景在很大程度上與市場預測保持一致,市場預測認為未來會有一系列的加息,使得基金利率達到3.8%左右。這是2007年底以來的最高利率水平。

美國面臨通貨膨脹以四十多年來最快的速度上漲,聯儲官員希望利用資金利率減緩經濟活動——在加息情況下,抑制需求,以便供應能夠跟上。

值得關注的是,美聯儲的會後聲明刪除了一個其長期使用的短語——預計通貨膨脹將回到2%的目標,勞動力市場將保持強勁。週三的聲明只是說,美聯儲「堅定地致力於」這一目標。

鮑威爾:下次加息會在50%和75%之間選

美聯儲主席鮑威爾在週三的新聞發布會上表示,預計美聯儲加息75個基點不會成為常態。

他說,因為通脹預期上漲,美聯儲6月才採取先發制人的行動,為以後留下更多選擇餘地。

鮑威爾透露說,美聯儲下次利率決議將在單次加息50個基點和加息75個基點之間「二選一」。

鮑威爾試圖平息市場對美國經濟衰退的擔憂。他說,美聯儲的激進加息不會誘發美國經濟衰退,目前也「沒有跡象」顯示出美國經濟出現更廣泛的放緩,消費者支出也沒有看到很明顯的變緩。

在談到量化緊縮(QT)政策時,鮑威爾表示,市場貌似對美聯儲的量化緊縮(QT)進程感到滿意。沒理由認為量化緊縮將引非發流動性問題。

美聯儲提高基準利率,將直接影響到眾多的消費者債務產品,如可調利率抵押貸款、信用卡和汽車貸款。同時,資金利率也可以推動儲蓄帳戶和定期存款(CDs)的利率上升。

鮑威爾表示,美聯儲正在觀察抵押貸款利率和住房市場。目前,美聯儲不確定加息政策會對房市造成多大的影響,住房市場仍非常緊俏,需要實現住房市場供需關係的平衡。

責任編輯:林妍#