【大紀元2023年12月27日訊】(大紀元記者劉毅綜合報導)中國三盛控股(集團)有限公司(三盛控股)日前發布公告表示,公司將於12月27日從香港聯交所退市,同時,公司超過8.8億元人民幣的債權被拍賣。

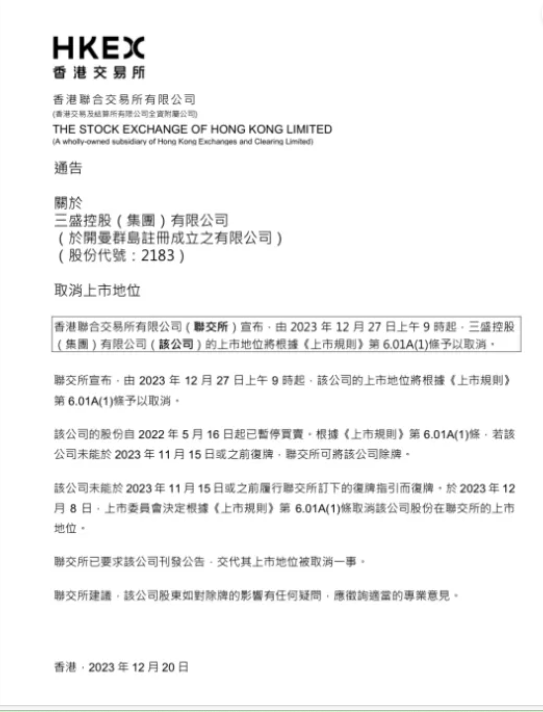

曾經為行業百強的三盛控股12月20日發布公告表示,香港聯交所決定從2023年12月27日起取消該公司的上市地位。

根據香港聯交所《上市規則》規定,港股上市公司連續18個月停牌後,如未能按期完成復牌指引,將面臨退市風險。

三盛控股公司股份自2022年5月16日起已暫停買賣。而該公司未能於2023年11月15日或之前履行聯交所訂下的復牌指引而復牌。2023年12月8日,上市委員會決定取消三盛控股股份在聯交所的上市地位。

三盛控股停牌前股價為3.98港元,市值約19.5億港元。

這已經是今年港交所第四家被取消上市地位的房企,此前新力控股、南海控股、嘉年華國際分別於4月13日、11月16日、12月6日被港交所取消上市地位。

三盛控股在退市的同時,旗下三盛集團、三盛地產及其實際控制人還面臨著高達幾十億(人民幣,下同)的被執行債務。

京東法拍平台信息顯示,三盛集團、三盛地產及其實際控制人超8.8億元債權項目被上架該平台,抵押物包括平潭金井灣住宅用地、閩侯冠達麗都項目用地等資產。

業內人士表示,三盛集團、三盛地產及其實際控制人或還面臨著高達幾十億元的被執行債務。

據裁判文書網或天眼查等公開信息,包括廈門銀行福州分行、興業銀行北京雙井支行、恆豐銀行福州分行、大連銀行、民生銀行常州支行以及華融資產等金融機構也被「三盛系」拖累,其中3筆資金逾期超過7億元。

三盛集團官網的資料顯示,三盛集團創始於1988年,總部位於福州,是以地產為主業,適度布局產業和資本投資的企業集團。三盛控股是香港聯交所主板上市企業,曾位列中國上市房企百強。

2018年年底,三盛控股提出三年「雙千億」目標,即2021年實現資產千億、銷售千億。

2019年9月,三盛控股將總部搬遷到上海,啟動福州、上海雙總部模式。但是,三盛控股未如期完成千億夢,就面臨兩年後的資金鏈危局。

自從2017年上市以來,三盛控股的財務槓桿持續走高。到了總部搬至上海的2019年,三盛控股的資產負債率為93.58%,淨資產負債率已經高達492%。此後,三盛控股對外表示一直在努力降負債,截至2021年12月31日,三盛控股資產負債率降為88.2%。

雖然資產負債率下降,但從2021年開始,三盛控股逐漸難以掩蓋其流動性緊張的局面:旗下項目陷入停工,員工理財「爆雷」、美元債違約等。

在此期間,三盛控股一方面出售旗下項目來回籠資金;另一方面,繼續借新還舊,以更高的槓桿來「補血」,其在2021年年中向信銀資本配售了7000萬美元票據,年利率高達12.5%,付息日為2022年5月11日及11月10日。

2022年的上半年,三盛控股被大量員工曝出員工理財產品逾期不兌付,而且涉及的人員和金額眾多。不久後,公司正式「爆雷」,無法兌付一筆1億美元的境外債務。

截至今年8月,三盛控股尚未償還2022年7月票據、2022年11月票據、2023年1月債券到期後的任何款項。

隨著公司裁員、高管出走、內部理財兌付困難、美元債展期等危機,三盛控股最終走上退市的道路。

有業內人士對《新京報》表示,三盛控股退市也再次顯示,中國房企以前依靠「高周轉」「高槓桿」「高負債」的舊模式已經行不通了。

三盛控股此前公布的2021年度未經審核業績顯示,三盛控股實現收入99億元,同比增長12.8%;公司權益股東應占溢利為5.99億元;每股基本盈利為1.22元。

但此後,三盛控股未能發出2022年的財報,也未能發布任何財務報告。

另外,不僅僅在香港交易市場,中國A股市場中,陽光城、藍光發展、中天金融、嘉凱城、宋都股份、泰禾、美好置業、粵泰等房企今年也被退市,這些公司退市原因是連續20個交易日股價低於1元觸發面值退市規則。

綜合A股與港股的情況,今年合計已有12家房企被退市,這是房地產行業第一次出現大面積退市的情況。

總部位於上海的一家券商分析師對《第一財經》表示,2020年年底滬深兩市發布「退市新規」,「保殼」「炒殼」變得很難。在這一背景下,不少激進經營的房企正好遭遇流動性危機,業績持續惡化,導致資本市場危機,股價面值跌破1元後觸發強制退市條款。

開源證券研究所也認為,2023年房地產行業出現大面積退市,而未來處於衰退行業的、欠缺戰略性眼光和可持續競爭力的上市公司都會面臨較大的退市風險。

責任編輯:任子君#