【大紀元2022年04月18日訊】2022年第一季美國股市三大指數全面下跌,是從2020年第二季股市反彈以來表現最差的一季。標準普爾500指數下跌4.95%,納斯達克指數甚至下跌9.1%,這還是從三月中旬以來強力反彈後的表現。若計算納斯達克指數2021年11月22日盤中高點,到2022年3月14日盤中低點,下跌高達22.56%,跌幅超過兩成已進入所謂的熊市。

此外,10年期公債殖利率從去年底的1.52%上升至2.32%,使得債券綜合指數也下跌5.93%,跌幅甚至超過標準普爾500指數。在股債齊跌的情況下,不管是積極型或保守型的投資人,都很難避免虧損,2022年第一季對投資人是相當辛苦的一季。

| 指數名稱 | 3/31/2022指數 | 2022年初迄今報酬率 |

| 道瓊工業指數 | 34,678.35 | -4.57% |

| 標準普爾500指數 | 4,530.41 | -4.95% |

| 納斯達克指數 | 14,220.52 | -9.1% |

表:2022年第一季美國股市三大指數表現。(周威宇提供)

何以第一季表現如差勁,以下幾點成因也是左右未來行情變化的主要因素:

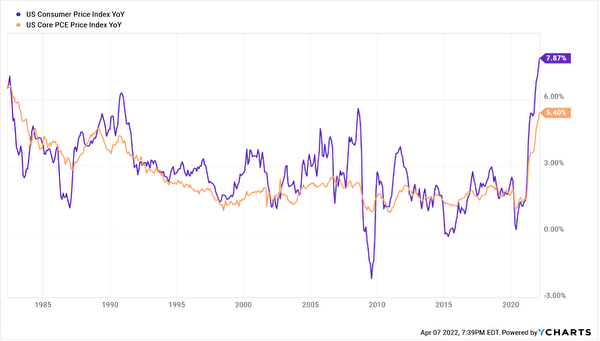

1. 通貨膨脹失控:在疫情受控經濟解封的情勢下,通貨膨脹的壓力也一發不可收拾。如圖1,二月份的7.9%消費者物價指數(CPI)是1982年以來的最高增幅,美聯儲關注的核心個人消費支出(Core PCE)也高達5.4%,遠遠超過其2%的目標區。面對高漲的物價,消費者怨聲載道,也成了執政者最頭痛的問題。通貨膨脹能否能降得下來,將是未來最受關注的焦點。

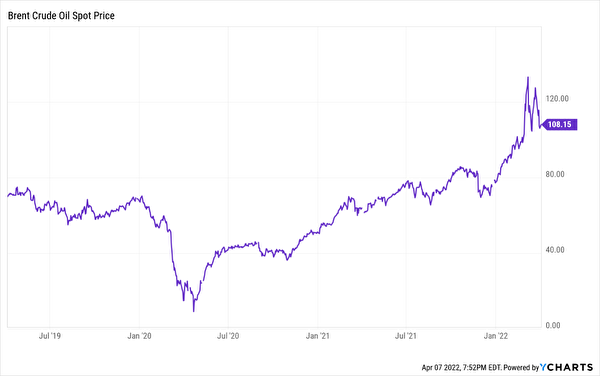

2. 俄羅斯與烏克蘭的戰爭:2月24日俄羅斯在意料之外出兵入侵烏克蘭,隨即引起金融市場的大地震。因為俄羅斯是石油與天然氣的出口大國,烏克蘭又是歐洲的穀倉,兩國的戰爭使得石油與穀物的價格大漲,布蘭特原油價格飆漲到每桶100美元以上(如圖2)。油價的上漲對原已高漲的通貨膨脹可說是火上加油,戰爭能否談和,油價能否下滑,對未來金融市場的影響都是牽一髮動全身。

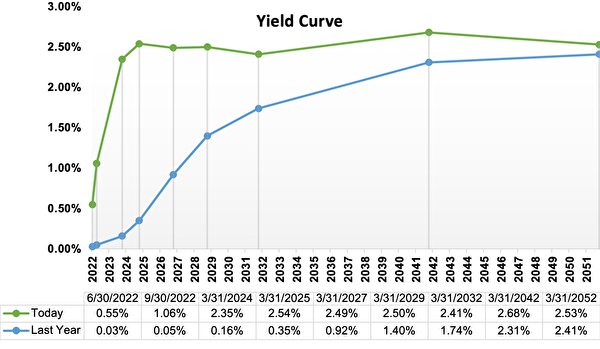

3. 美聯儲開始緊縮貨幣:因應高於目標的通貨膨脹,美聯儲不得不改變其貨幣政策,最近一次在3月16日的FOMC會議決策會後,聲明將基準利率正式上調一碼0.25%,也暗示2022年時可能會升息七碼,高於去年底預估的三碼。不只加快升息的速度,進一步開始縮減資產負債表也是箭在弦上。

美聯儲從鴿派轉鷹派的政策充分反映在圖3的殖利率曲線。短期利率大幅上揚,殖利率曲線變得平滑,甚至有倒掛的機會。而殖利率曲線倒掛往往是經濟衰退的先行訊號,可見機構投資人認為美聯儲政策可能會過於緊縮,而導致美國經濟提早陷入衰退。美聯儲的貨幣政策能否精確操作,把通膨壓制下來而不引起經濟衰退,讓美國經濟軟著陸,考驗著美聯儲委員們的操盤能力,也牽動金融市場的整體發展,其一舉一動可說是動見觀瞻。

總結來說,油價、通膨、美聯儲政策三者環環相扣,沒法切開來考量。若油價繼續飆升,通膨下滑無望,美聯儲也不得不加快緊縮貨幣,如此對股債市的衝擊是必然的。但若油價可望下滑,通膨壓力驟減,美聯儲緊縮貨幣的政策可能放緩,對股債市必然是個利多。

投資人需提高警覺,時時注意上述三大因素變化的方向,以便及時反應做出調整。或者做好資產配置,增加追求絕對報酬的另類資產投資,以降低投資組合的波動風險。

(內容僅供參考,不作為獲利的保證。讀者不應純以此作為投資判斷的依據,投資須自負風險。)

多元投資顧問提供30分鐘免費投資診斷,網址:www.new-assets.com

關注我們facebook主頁,及時獲得更多資訊,請點這裡。

本文刊載於舊金山4月16日理財版

每週為您獻上舊金山最新消息

責任編輯:李曜宇#