編者按:富者其實一點也不特別,只是懂得從挫敗中學習,學習應對人性與社會的現實。本文中剖析富者們對於工作、投資、關係、金錢的態度,讓你在累積財富的道路上,減少試錯,獲得「時間」、「人際」、「金錢」這三種自由,掌握成為真正富者的關鍵。

先學會如何花錢

大家時常誤解,懂得賺錢就能成為富者。這其實是錯誤的觀點。

把水倒進水缸前,你應該先觀察缸底有沒有破洞。因為不管倒多少水,破洞的水缸永遠裝不滿。

很多人忽略了這點,誤以為錢就是一切,賺了很多錢,也沒有成為富者。

不理智的花錢方式,有如喝鹽水,愈喝愈渴,令人想要喝更多。

既然如此,我們該如何理智地花錢呢?

原則和目的必須明確

換言之,你必須樹立原則,規定自己的開銷不可大於收入,而且要明確交代花錢的目的。

比方說,月收入一百萬韓元的你,經過百貨公司時,看到了一件原價二十萬的衣服正在半價促銷,明明不需要,卻突然買下來的話,便是違背原則。便宜不等於必要。

再舉個例子,你在超市購物車中裝滿熟食小菜,然後申請三個月分期付款,這也是違反原則的行為。畢竟熟食小菜不能吃三個月。

借錢買皮包、車子,或者去旅行,都不是理智的花錢方式。

錢花得愈多,愈覺得貧乏,從而想要花更多錢。

假如只是因為半價促銷,就衝動買下那件衣服,你也不會太常穿它。為什麼呢?衣服打折通常是為了清庫存,相較於生產,物流和保管費用其實更高。如果不及時出售,等到款式不再流行,將更難賣掉,成本(人事、管理、保管費用等)也會加倍成長。

廠商為了快點賣掉那些人氣不高、賣得不好的衣服,寧可打折出售。那種衣服再便宜,你也不會常穿。俗話說:「便宜沒好貨。」那件衣服最終恐怕只會被你收在衣櫃裡面,根本不會拿出來穿。

另外,月入百萬韓元時,治裝費不該超過薪水的百分之十。畢竟新衣服不能用來維生,你還要支付生活費、交通費、伙食費、稅金、房租或房貸、美容保養等各種開銷。

不必合理化自己的購買行為,辯解上次買衣服已經是好幾個月以前的事,那不過是在找藉口。到了下個月,你依舊會找其它藉口。到了下下個月,依然如故。這種壞習慣終將造成過度消費,讓你老是煩惱卡債和帳單。

超額的保費、定期儲蓄、基金也一樣。

你必須先懂得控制支出。

支出可以分成兩大類:

第一種是「固定支出」,也就是每個月的定期支出,像是稅金、交通費、房租或房貸、伙食費、管理費、保費、定期儲蓄、基金等。固定支出須盡量控制在月所得的50%以內。假如你不知道哪些屬於固定支出,可以試著檢視每個月的開銷項目,連續出現三個月以上的,便屬於固定支出。

你可以利用智慧型手機的自動記帳應用程式,或者下載網路銀行交易明細,把它整理成 Excel 檔案,以便記錄、統整每個月的支出明細。

不需要鉅細靡遺地寫下每樣東西的價格。以前是因為沒事做,才會連豆芽菜的價格都寫在記帳本上。現代社會中,大家要做的事何其多,坐在桌子前記錄豆芽菜價格,實在太沒效率了。

自動記帳應用程式能夠自動幫你統計信用卡費,你可以利用它查看支出明細,也可以將內容全數轉存 Excel 檔案。與此同時,你也可以利用網路銀行確認帳戶往來明細,再轉存到 Excel 檔案。如果好好活用這兩種方式,無需一一記帳,就能查看詳細的月支出狀況。

確認支出項目後,如果你的月收入是一百萬韓元,固定支出卻有八十萬,就要想辦法把固定支出縮減成月收入的一半,也就是五十萬。最簡單的方法就是減少與生計無關的開銷,比如保費、基金、定期儲蓄等。

捨不得已經繳納的費用,選擇繼續苦撐,是很不智的行為。這是所謂的沉沒成本效應,是一種捨不得迄今付出的努力,寧願承受後續損失的現象。

儘管表面上看似賺更多的錢就能解決問題,但在這種態度下,其實不管賺多少錢,固定支出都會跟著增加。

除此之外,假如固定支出中,交通費占了很大的比例,你千萬不要去買腳踏車,荒謬地說那是減少交通費的方法。那麼做的目的絕不是為了減少交通費,只是想找藉口買腳踏車。

購物時,切記不要使用信用卡分期零利率。十二期的信用卡分期,形同你借了十二個月的短期貸款。大部分使用分期零利率的商品,其實都是生活中可有可無的東西。況且,零利率只是行銷話術,商品價格中早已包含分期手續費,當你買下那些商品的同時,已經花了更多的錢。

第二種是「消費支出」。會計術語中,固定支出的反義詞是「變動支出」,意即浮動的支出。我做生意時,帳簿寫的是固定支出和消費支出。為了方便起見,後面就統稱消費支出吧。畢竟會計術語說的變動支出較不直觀,不易理解。

消費支出指的是不定期支出的變動成本,像是禮物、紅白喜事、治裝、美容美髮、不定期稅金、生活用品費用等。簡單來說,固定支出以外的開銷都是消費支出。

節省消費支出比固定支出更容易。使用信用卡和轉帳,我們就能隨時確認支出。舉例來說,假如你有下載自動記帳應用程式,便能隨時確認信用卡累計金額或帳戶餘額,調整自己的開銷。

請一邊控制這兩種支出,一邊試算每個月的平均支出。期間愈長愈好,因為每一季的開銷有可能不同,例如春天和秋天的紅白喜事費用通常比較多。

計算出每月平均支出後,請試著以三個月、六個月、九個月為間隔,提高每段期間的帳戶餘額。

舉例來說,假設你的每月平均支出是一百萬韓元,從控制支出的那天起算,三個月之後的帳戶餘額必須是三百萬韓元,再來是六百萬韓元、九百萬韓元⋯⋯以此類推。持續堅持這種習慣,你將能好好控制支出。

等你學會控制支出,也就是學會花錢以後,不管做什麼都能存到錢。

有些做生意的人將公司的錢和私人的錢混為一談,這也是錯誤的管理方式。請明訂自己的月薪,定期從公司領薪水,另外計算公司的損益。

若是公帳呈現赤字,你必須找出控制公司固定支出與消費支出的方法。如果持續虧損,就要盡快找出其它方法(結束營業等),適時做出抉擇,才是明智之舉。

新手總是把做生意想得太簡單,就算赤字逐漸擴大,依舊茫然待在原地,期待利益出現。那可是個無底深淵。

遇到這種情況時,建議各位仔細閱讀第五章「經商的態度」,做好重新出發的準備。要是不先做好準備,賠錢也硬撐下去,赤字恐怕會持續惡化,甚至轉嫁到家人身上。

「天下沒有白吃的午餐。」─米爾頓.傅利曼 Milton Friedman(經濟學家)

⊙

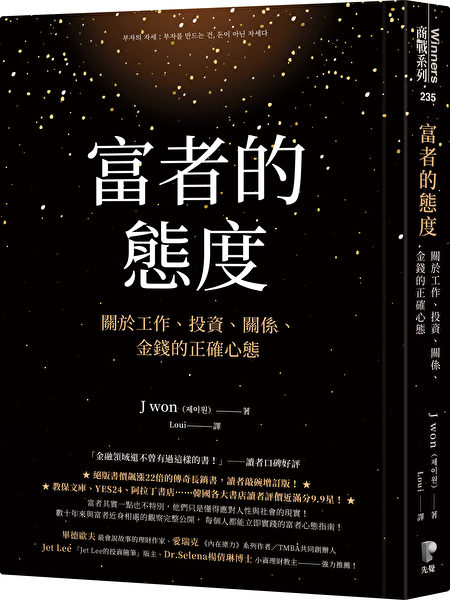

<本文摘自《富者的態度:關於工作、投資、關係、金錢的正確心態》,先覺出版社提供>

●想成為一個有錢人? 財務自由的七大好處

●想要財務獨立 3種退休生活你屬於哪一種?

●有錢了為什麼還不快樂?重點在這3個關鍵

責任編輯:曾臻